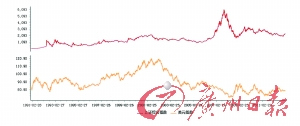

自1991年以来上证指数(图中上线)与美元指数(图中下线)的对比,两者的波动中找不出明显的关联性。

本周,全球性的“货币战争”出现令人惊讶的一幕,消息称美联储考虑退出宽松货币政策,英格兰银行将采取宽松货币政策,美元走势一下乐观起来,以美元计价的大宗商品价格遭到打压。美元涨势也给股市造成打击。同时国内房地产调控担忧令到地产股集体下跌,A股市场从节前的火热气氛突然间掉到了冰窖里。

人民币升值对A股来说并不新鲜,而美元走强对A股市场的整体影响却是投资者以往鲜见的。目前世界上的大宗商品主要是以美元计价,美元走强意味着商品的价格下跌,对本周后段的资源类股票形成冲击,从以往美元指数和A股市场的波动情况看,两者之间的关系没有明显的相关效应,图上看出,从2001年到2008年底这7年间,美元指数一直在反复下跌,其间人民币兑美元不断升值,上证指数也从熊市到牛市再到熊市,此后的几年,美国实行宽松货币政策,国际大机构也一直唱空美元,但美元指数处于一个箱体波动,波动的幅度相对A股不算太大,而A股也是处于调整中,但波动幅度大得多,我们无法在这些时期的波动中找到明显的关联性。

资源股与股市更相关

而中国石油产品属于大宗商品,属资源类股票,上市后的波动情况也更多的与大盘相关,与美元的走势相关不明显。我也将美元指数走势与道指比较,同样无法找出两者的波动关联性。可以说,美元走强,对股市的影响是短期的,对价格敏感的资源类股票也是短期的,股票不同于商品,公司可以将商品的价格变化传导到终端,资源股具备股票特性和商品特性,但股票特性比商品特性更明显,股票特性是主要的,我们不可忽视这种特性。

我们所称的“货币战争”中,美元再次显示了它的强大,开动了印钞机后,它的购买力不但没有大跌,反而有上升的势头,是美元过去10多年来一路下跌低估了吗?不会的,当你再往前看到1971年布雷顿森林体系解体以来美元的价格就会明白了,不管美联储是否退出宽松货币政策,不管美元是否继续上涨,这只不过是长期下跌的一个反弹而已。现在,全球流动性泛滥还没有造成资产价格的大泡沫,反而大宗商品又被美元掠夺了一回才是真的,有谁为这种掠夺鸣不平?股票价格是实物资产的标价,资源股所代表的商品的稀缺性是不变的,A股市场受到泛滥的美元上升应声大跌,打低的是我们财产的标价,但绝不是由此引发的股市中长期下跌逻辑。

潜力板块

电力设备继续维持行业“中性”评级,长期看好特高压、配网的投资机会,关注光伏的交易性机会。

电力设备

存在结构性机会

从行业已经预披露的公司情况来看,电力设备企业受发电结构调整影响业绩下滑,我们预计2013年仍将延续。一次设备仍处低位,二次设备景气度相对较高。电力电子设备以及电机设备受宏观经济影响持续低迷,2013年将逐渐筑底回升。新能源中,核电发展平稳,风电仍需调整,光伏2012年全军覆没,2013年随着国内需求拉升和整体成本下移,1月光伏产品价格继续回升,多晶硅上涨带动下游价格逐渐回升。如我国将对进口多晶硅实施“双反”,预计价格将由多晶硅带动中下游实现新一轮上涨。我们预计将成为景气度筑底年。

建议投资者选取业绩有保障的稳健个股以及需求回暖、即将迎来业绩反转的成长型个股,推荐许继电气、思源电气、特变电工、经纬电材、荣信股份。(渤海证券)